Финансовый анализ в Excel: формулы, показатели и примеры

Excel — мощный инструмент для финансового анализа. Он облегчает сложные расчёты, сводные таблицы и визуализацию. Финансовые аналитики, бухгалтеры и владельцы бизнеса используют его для оценки рентабельности, ликвидности и стоимости компании.

В этой статье вы найдёте:

- настройку простого набора данных для практики;

- основные формулы и примеры их записи в ячейках Excel;

- расширенные техники и автоматизация;

- практическую методологию, чек-листы и шаблоны.

Подготовка таблицы Excel для анализа

Мы начнём с набора данных гипотетической компании XYZ Inc. Данные за 2021 и 2022 годы служат базой для вычислений и демонстраций. Если у вас свои данные, повторите шаги с ними. Если данные неструктурированы, начните с разработки оборотно-сальдовой ведомости и упрощённого баланса в Excel.

Пример исходных значений в нашем образце (в USD):

- Выручка (Sales Revenue) 2021: $1,200,000 (ячейка B2)

- Себестоимость продаж (COGS): значение в B3

- Текущие активы: значение в B7

- Текущие обязательства: значение в B8

- Собственный капитал (Shareholder’s Equity): значение в B9

- Запасы (Inventory): значение в B10

- Чистая прибыль (Net Income): значение в B13

- Итого активы (Total Assets): значение в B7 (в данной разбивке)

Важно: в примерах я оставляю ссылки на ячейки (B2, B3 и т.д.). Подставляйте адреса ячеек вашей таблицы.

Общие формулы для финансового анализа

Excel содержит набор базовых возможностей: арифметика, функции процента, процентные формулы, условные вычисления и текстовые преобразования. Ниже — ключевые метрики и примеры их вычисления.

1. Выручка и ключевые маржи

Продажная выручка (Sales revenue): общая выручка от продаж — просто значение в соответствующей ячейке (B2).

Валовая рентабельность (Gross Profit Margin): показывает, какую долю от выручки сохраняет компания после оплаты себестоимости:

Gross Profit Margin = ((Sales Revenue - COGS) / Sales Revenue) * 100Пример записи в Excel (предположим, выручка в B2, COGS в B3):

=((B2-B3)/B2)*100- Чистая маржа (Net Profit Margin): показывает долю чистой прибыли от выручки:

Net Profit Margin = (Net Profit / Sales Revenue) * 100Пример:

=(B13/B2)*100Совет: форматируйте ячейку как “Процент” с 1–2 десятичными знаками для удобства чтения.

2. Оценка ликвидности

Коэффициенты ликвидности показывают, насколько компания способна погасить краткосрочные обязательства.

- Текущий коэффициент (Current Ratio):

Current Ratio = Current Assets / Current LiabilitiesExcel-пример (текущие активы в B7, текущие обязательства в B8):

=B7/B8- Быстрый коэффициент (Quick Ratio): исключает запасы из оборотных активов:

Quick Ratio = (Current Assets - Inventory) / Current LiabilitiesExcel-пример:

=(B7-B10)/B8Примечание: быстрый коэффициент особенно полезен для компаний с медленно оборачивающимися запасами.

3. Показатели рентабельности

- Рентабельность активов (ROA): показывает, сколько прибыли генерируется на единицу активов:

ROA = (Net Income / Total Assets) * 100Excel-пример (чистая прибыль B13, итого активы B7):

=(B13/B7)*100- Рентабельность собственного капитала (ROE): показывает эффективность использования капитала акционеров:

ROE = (Net Income / Shareholder's Equity) * 100Excel-пример (B13 и B9):

=(B13/B9)*1004. Оценочные коэффициенты и инвестиционные метрики

- Коэффициент цена/прибыль (P/E): используется инвесторами для сравнительной оценки акций:

P/E = Stock Price / Earnings Per Share (EPS)- Коэффициент цена/балансовая стоимость (P/B):

P/B = Stock Price / (Shareholder's Equity / Number of Outstanding Shares)Такие коэффициенты полезны при сравнительном анализе компаний в одной отрасли. В примере наглядно показана таблица с P/E и P/B после вычислений.

Советы по оформлению и проверке расчётов

- Используйте именованные диапазоны (Formulas → Define Name) для читабельности: например, Sales, COGS, CurrentAssets.

- Проверяйте деление на ноль: добавляйте защиту формулой IFERROR или конструкцией IF:

=IF(B8=0,"—",B7/B8)- Зафиксируйте ссылки на ключевые ячейки через абсолютную ссылку ($B$2) при копировании формул по строкам/столбцам.

Расширенные приёмы анализа

По мере роста навыков можно внедрять более сложные техники:

- Статистика и регрессии: анализ трендов, корреляция, простая линейная регрессия для прогнозов продаж.

- Финансовое моделирование: постройте прогнозы денежных потоков (DCF), модель сценариев и оценку чувствительности.

- VBA и макросы: автоматизация рутинных расчётов, подготовка отчётов и выгрузок.

- Power Query: импорт и трансформация больших наборов данных из внешних систем.

Важно: продуманная структура листов (например, Raw Data, Calculations, Output) упрощает аудит и автоматизацию.

Пошаговая методология для разового анализа (мини-метод)

- Сбор и валидация данных: проверьте полноту, валюту и даты. Убедитесь, что периоды сравнимы.

- Нормализация: расчистите разовые статьи и объедините схожие статьи расходов.

- Расчёт базовых KPI: маржи, ликвидность, рентабельность, оборачиваемость.

- Сценарный анализ: базовый, пессимистичный и оптимиcтичный сценарии.

- Отчёт и визуализация: графики и таблицы для заинтересованных лиц.

- Контрольные проверки: верификация формул, проверка сумм и логики.

Когда расчёты дают неверные или вводящие в заблуждение результаты

- Плохая классификация статей (операционные/капитальные расходы смешаны).

- Несопоставимые периоды (например, кварталы с разной сезонностью).

- Наличие однократных доходов или убытков, искажающих маржи.

- Малые компании с отрицательными значениями в знаменателе (деление на ноль).

В таких случаях выполняйте корректировки (например, исключайте разовые доходы) или используйте медианные/усреднённые значения.

Роль‑ориентированные контрольные списки

Аналитик:

- Проверил источники данных и валюту.

- Проставил абсолютные ссылки и именованные диапазоны.

- Сделал проверочные формулы на деление на ноль.

Тим‑лид / Финансовый менеджер:

- Согласовал гипотезы прогнозирования.

- Проверил сценарии и допущения.

- Утвердил финальный набор KPI для отчёта.

Владелец бизнеса:

- Просмотрел ключевые тренды и отклонения от плана.

- Получил интерпретацию влияния на денежный поток.

- Принял решение по приоритетам (сокращение затрат, инвестиции).

Шаблон таблицы формул (свод)

| Показатель | Формула в Excel | Примечание |

|---|---|---|

| Валовая маржа | =((B2-B3)/B2)*100 | Выражается в % |

| Чистая маржа | =(B13/B2)*100 | Включает все расходы |

| Текущий коэффициент | =B7/B8 | Больше 1 — обычно лучше |

| Быстрый коэффициент | =(B7-B10)/B8 | Исключает запасы |

| ROA | =(B13/B7)*100 | Рентабельность активов |

| ROE | =(B13/B9)*100 | Рентабельность капитала |

Проверочные тесты и критерии приёмки

- Формулы корректно ссылаются на исходные ячейки (включая абсолютные ссылки).

- Никакая ключевая формула не приводит к #DIV/0! или #VALUE!.

- Сводные показатели соответствуют логике баланса (например, активы = обязательства + капитал).

Быстрый план действий (SOP) для ежемесячного отчёта

- Обновить исходные данные (Raw Data).

- Запустить Power Query / макросы на импорт и трансформацию.

- Пересчитать все KPI (обновить расчётные листы).

- Сгенерировать сводные таблицы и графики.

- Проверить отклонения более 5% от предыдущего периода.

- Подготовить краткое резюме для руководства.

Примеры альтернативных подходов

- Вместо абсолютных значений используйте процентные изменения (YoY) для сезонных бизнесов.

- Для стартапов с отрицательным доходом применяйте метрики на основе денежных потоков (cash burn, runway).

- Для инвестиционного анализа используйте модель DCF вместо простых множителей, если доступны прогнозы FCF.

Ментальные модели и эвристики

- Маржа → качество основной деятельности. Низкая маржа + высокая выручка может скрывать неэффективность.

- ROE намного выше отраслевого — проверьте кредитное плечо.

- Высокий текущий коэффициент, но низкий быстрый — запасы могут быть проблемой.

Упрощённая диаграмма принятия решения (Mermaid)

flowchart TD

A[Есть данные в Excel?] -->|Да| B{Выручка положительна?}

A -->|Нет| Z[Подготовить данные]

B -->|Да| C[Рассчитать маржи и KPI]

B -->|Нет| Y[Анализ проблем: выручка/отсутствие выручки]

C --> D{Показатели в норме?}

D -->|Да| E[Подготовить отчёт и рекомендации]

D -->|Нет| F[Провести корректировки и сценарии]

F --> EКраткая галерея крайних случаев

- Компания с отрицательным собственным капиталом: ROE неинформативен.

- Сезонный бизнес: сравнивайте сопоставимые периоды, а не подряд идущие месяцы.

- Быстро растущий стартап: традиционные мультипликаторы (P/E) могут быть неприменимы.

1‑строчный глоссарий

- COGS — себестоимость проданных товаров; Sales Revenue — выручка; EBITDA — прибыль до вычета процентов, налогов, износа и амортизации; DCF — дисконтированные денежные потоки.

Итог и рекомендации

Excel даёт гибкую среду для расчётов и визуализаций. Начните с простых KPI (маржи, коэффициенты ликвидности, ROA/ROE), затем расширяйте анализ сценариями и моделями. Автоматизируйте рутинные шаги с помощью Power Query и макросов, чтобы сократить риски ошибок.

Важно: всегда документируйте допущения и версии исходных данных — это критично при передаче отчётов и при аудите.

Краткая памятка:

- Используйте именованные диапазоны и защиту от деления на ноль.

- Форматируйте вывод в процентах и денежном формате.

- Проверяйте результаты на предмет разовых искажений.

Резюме

- Базовые формулы: валовая маржа, чистая маржа, текущий и быстрый коэффициенты, ROA, ROE.

- Для глубины — стройте сценарии, модели DCF и применяйте регрессионный анализ.

- Внедряйте автоматизацию и стандартизируйте структуру листов.

Дополнительные ресурсы: используйте встроенные шаблоны Excel и Power Query для импорта данных. Применяйте контрольные списки для ролей, чтобы уменьшить ошибки и ускорить подготовку отчётов.

Похожие материалы

RDP: полный гид по настройке и безопасности

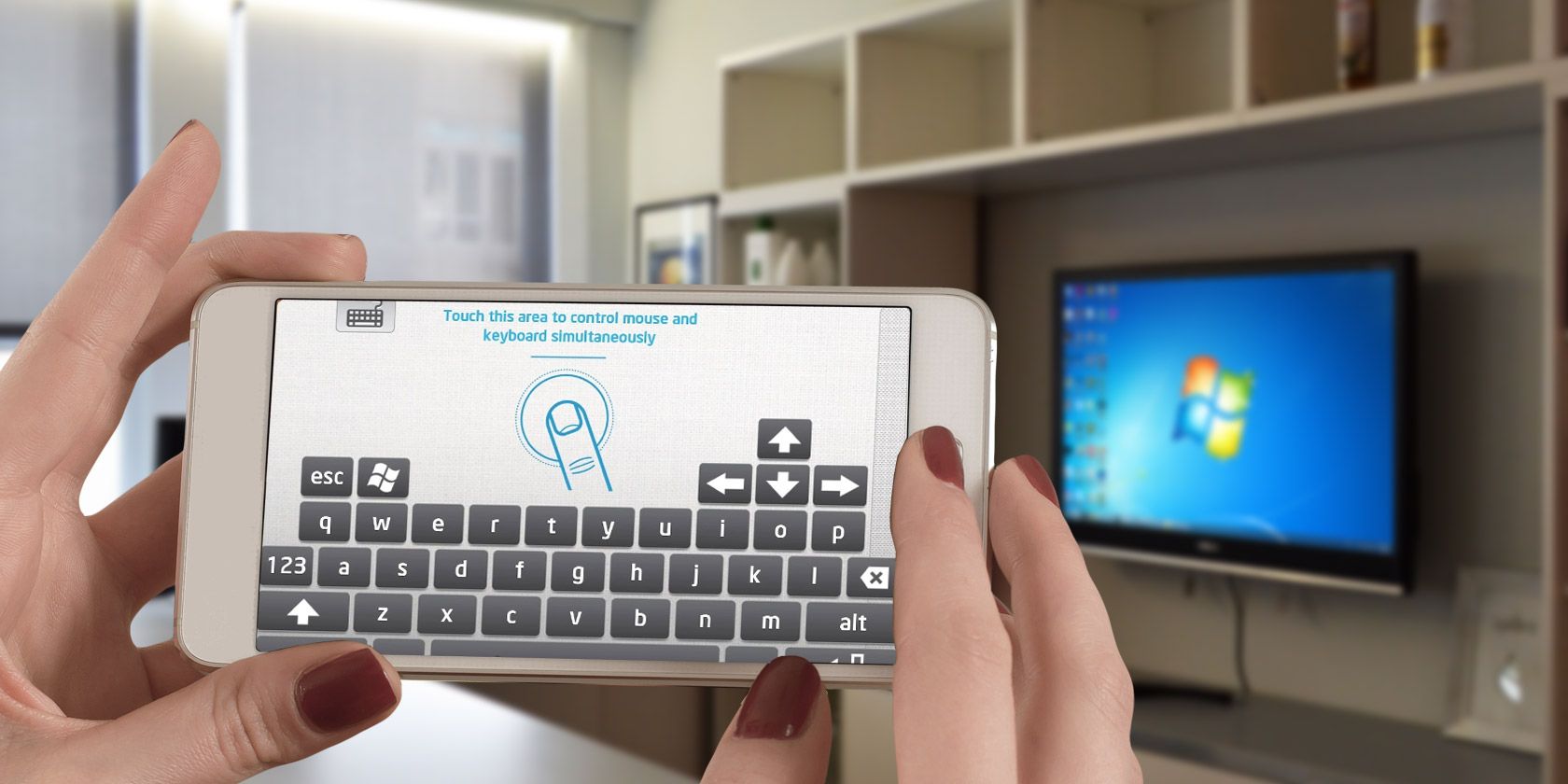

Android как клавиатура и трекпад для Windows

Советы и приёмы для работы с PDF

Calibration в Lightroom Classic: как и когда использовать

Отключить Siri Suggestions на iPhone