Как тратить меньше и откладывать больше: привычки и инструменты

Важно: накопления — это не разовая акция, а изменение образа жизни. Ожидайте срывов, но сохраняйте дисциплину и корректируйте план.

О чём эта статья

В этой статье вы найдёте практические приёмы для снижения расходов и увеличения сбережений. Материал включает:

- как приоритизировать покупки через три списки (Need/Want/Wish);

- методы сравнения цен и торга;

- как визуализировать долг и цель;

- простую технику «трать немного — откладывай немного»;

- дополнительные инструменты: чек-листы для разных ролей, SOP для внедрения, матрицу рисков, мини-методологию и FAQ.

Почему экономить — это навык

Экономия — не Ленинская дисциплина и не самоограничение навсегда: это навык управления вниманием, привычка, которую можно тренировать. Простой психологический принцип — задержка удовлетворения — помогает принимать решения, основанные не на импульсе, а на приоритете целей.

Краткое определение: навык экономии — способность планировать расходы, избегать импульсивных покупок и регулярно переводить часть дохода в сбережения.

1. Списки Need / Want / Wish: как структурировать покупки

Идея простая: разделите все потенциальные покупки на три категории и действуйте по правилам очереди.

- Need (Нужно): вещи первой необходимости — оплата жилья, коммуналки, лекарства, еда. Покупки из этого списка выполняются в первую очередь.

- Want (Хочу): желаемые вещи, которые можно купить при наличии накоплений (новая куртка, смартфон следующей модели).

- Wish (Мечта): долгосрочные желания, которые сейчас не по карману — отпуск мечты, дорогая камера.

Практические правила:

- Ничего из Want, пока все Need не закрыты на ближайший период (месяц/квартал).

- Ничего из Wish, пока список Want не «вычищен» или не достигнут процент сбережений для желания.

- Добавляйте позиции сразу, когда думаете о покупке — это снижает импульсивность.

Рекомендуемые инструменты: кроссплатформенные списки задач — Microsoft To Do, Google Keep, заметки в мобильном банке или простая таблица в Google Sheets. Для России полезно отслеживать товары и цены на Яндекс.Маркете и маркетплейсах (Ozon, Wildberries) при оценке реальной стоимости.

Совет по использованию: каждое утро просматривайте Want и Wish и задавайте себе вопрос «как сильно это изменение улучшит мою жизнь через 6 месяцев?» Ответ часто убирает лишние покупки.

2. Торгуйтесь и сравнивайте цены — это работает

По данным Consumer Reports, 89% людей, которые торгуются или сравнивают цены, получают лучшую сделку. Даже если точная цифра варьируется, логика остаётся — поиск альтернатив снижает цену или открывает скидки.

Практики сравнения:

- Сканируйте штрихкод товара прямо в магазине и сравнивайте стоимость в онлайн-магазинах и локальных сетях. Это особенно эффективно для электроники и бытовой техники.

- Сравнивайте не только цену, но и условия доставки/гарантии/возврата.

- Если покупаете в офлайне, не стесняйтесь показать продавцу цену конкурента и попросить скидку — в ряде магазинов готовы сделать уступку.

Агрегаторы и сайты трекинга цен помогают понять динамику: как часто товар уходит в акцию и какой минимальный уровень цены случа-лся ранее. Для российских пользователей практичны Яндекс.Маркет и специализированные трекеры цен (проверьте рейтинг и отзывы сервиса перед использованием).

Противопоказания/когда не работает:

- Для товаров уникальной локальной услуги сравнение бессмысленно.

- Для срочных покупок время на сравнение может превышать выгоду.

3. Визуальная напоминалка о долгах и целях

Визуализация делает абстрактные цифры конкретными: сумма долга падает, фото желаемой вещи напоминает о цели.

Как организовать:

- Ведите простую таблицу в Google Sheets или Excel — столбцы: дата, сумма долга/платежа, остаток, комментарий.

- Добавьте фото цели (обои рабочего стола или смартфона с изображением — «я хочу это, когда закрою долг»).

- Используйте приложения-трекеры расходов: на Android есть многие варианты, а на iOS — приложения для бюджета. Для создания визуального трекера подходит любой чек-лист с иконками и прогресс-баром.

Пример: если у вас долг 60 000 ₽ и вы платите по 5 000 ₽ в месяц, визуальная шкала на 12 сегментов покажет прогресс и мотивирует не пропускать платежи.

Примечание: храните резерв на экстренные случаи (аварии, срочные медицинские расходы) отдельно — не смешивайте с «фондом мечты».

4. «Трать немного — откладывай немного» — простая техника для каждой покупки

Суть: при каждой покупке автоматически переводите небольшой процент (например, 10%) на отдельный сберегательный счёт. Это повышает «эффективную цену» каждой покупки и даёт психологический барьер для импульсивных решений.

Как внедрить:

- Откройте отдельный сберегательный счёт в вашем банке (в России часто доступны «копилки» в мобильных приложениях).

- Выберите фиксированный процент (5–20%). Для начала 10% — удобный и понятный размер.

- После каждой покупки вручную или автоматизированно переводите этот процент на счёт. Если банк поддерживает правила автоматических переводов по триггеру, настройте их.

Плюсы:

- Привычка формируется быстро, если процесс прост.

- Снижается общий объём потребления: каждая покупка «сразу дороже» на процентов.

Минусы:

- При мелких покупках постоянные переводы могут утомлять — автоматизация решает проблему.

Безопасность: никогда не храните реквизиты карты в ненадёжных приложениях. Следуйте рекомендациям по безопасному мобильному банкингу: двухфакторная аутентификация, уникальные пароли, обновления ОС.

Дополнительные инструменты и методики (value add)

4.1 Мини-методология внедрения привычки за 30 дней

День 1–3: фиксируйте текущие траты — используйте приложение или таблицу. День 4–10: внедрите списки Need/Want/Wish и соблюдайте их правила. День 11–20: добавьте правило «трать — откладывай» на 10%. День 21–30: визуализируйте долг и цель, проанализируйте, где сократились траты; скорректируйте процент переводов.

Критерии приёмки: еженедельный отчёт по расходам, рост сбережений минимум на 5% от привычного уровня (без вымышленных чисел), отсутствие просрочек по обязательным платежам.

4.2 Чек-лист для разных ролей

- Студент: приоритет — учёба, аренда; цель — фонд непредвиденных расходов 1–2 тыс. ₽.

- Молодая семья: цель — формирование фонда на 3–6 месяцев расходов; используйте списки для совместных покупок.

- Владельцы бизнеса: отделяйте личные и бизнес-расходы; автоматизируйте переводы на резервный счёт.

4.3 SOP: как настроить систему сбережений за 1 час

- Откройте отдельный сберегательный счёт или «копилку» в мобильном банке.

- Создайте в Google Sheets таблицу: столбцы «дата», «описание», «сумма», «категория», «перевод %», «остаток».

- Перенесите последний месяц трат в таблицу.

- Настройте напоминание в календаре на еженедельную ревизию.

- Внедрите правило «10% перевода» и автоматизируйте, если возможно.

4.4 Матрица рисков и способы их снижения

- Риск: импульсивные покупки на распродажах. Митигирование: правило 48 часов — ждать 48 часов перед покупкой.

- Риск: непредвиденные расходы. Митигирование: отдельный экстренный фонд (минимум 1 месячный доход).

- Риск: технические сбои банков. Митигирование: иметь запас наличных и резервную карту в другом банке.

4.5 Сравнительная таблица подходов

| Подход | Простота | Эффект на сбережения | Лучше для |

|---|

| Списки Need/Want/Wish | Высокая | Средний | Осознанные покупки | Сканирование и сравнение цен | Средняя | Высокий | Техника и электроника | Правило % «трать—откладывай» | Простой | Высокий | Ежедневные траты | Визуальный трекер | Простая реализация | Мотивационный эффект | Долгосрочные цели

(Таблица описательная — ориентируйтесь на собственный контекст.)

4.6 Ментальные модели и эвристики

- Правило 48 часов: откладывайте покупку на 2 дня — часто желание проходит.

- Стоимость владения (Total Cost of Ownership): учитывайте не только цену, но и обслуживание, замену и электроэнергию.

- Маргинальная ценность: если новая покупка даёт мало дополнительной пользы по сравнению с существующей вещью — вероятно, её не стоит покупать.

4.7 1‑линейный глоссарий

- Emergency fund — фонд непредвиденных расходов.

- TCO — полная стоимость владения.

- ROI личный — эффект от покупки в виде удобства/дохода/радости.

4.8 Пример шаблона таблицы бюджета (коротко)

- Доходы: зарплата, фриланс, пассивный доход.

- Обязательные расходы: ипотека/аренда, коммуналка, транспорт, продукты.

- Переменные расходы: развлечения, покупки.

- Сбережения: автоматические переводы, инвестиции.

Контраргументы: когда советы не подойдут

- Экстренные жизненные изменения (потеря работы, болезнь) требуют краткосрочной ликвидности, а не накоплений.

- Люди с непостоянным доходом должны иметь более высокий резерв и гибкие правила переводов.

Пример поведения: пошаговый сценарий

Ситуация: вы увидели в магазине наушники, цена кажется привлекательной.

- Остановитесь и проверьте: это Need, Want или Wish?

- Если Want/Wish — отложите покупку на 48 часов.

- За это время проверьте онлайн-цены и отзывы; оцените TCO.

- Решите: купить сейчас (перевести 10% на сберегательный счёт) или дождаться лучшей сделки.

Эта последовательность снижает импульсивность и повышает шансы на осознанную покупку.

FAQ

Какой процент откладывать с каждой покупки?

Оптимальный процент зависит от дохода и целей, но для старта удобно 5–10%. Увеличивайте по мере роста дохода.

Что делать, если доход нерегулярный?

Ставьте минимальный резерв (аварийный фонд) в размере 3–6 месячных расходов и используйте переменные переводы: откладывайте фиксированную сумму, а не процент.

Нужно ли полностью отказываться от развлечений?

Нет. Экономия эффективна, если позволяет жить и не лишает удовольствий. Выделяйте часть бюджета на развлечения и планируйте их заранее.

Краткое резюме и следующий шаг

- Начните с трёх списков (Need/Want/Wish).

- Сравнивайте цены и просите скидки там, где это уместно.

- Визуализируйте долг и цель — это укрепляет мотивацию.

- Внедрите правило процентного перевода при каждой покупке и автоматизируйте процесс.

Следующий шаг на сегодня: составьте списки Need/Want/Wish и настройте отдельный сберегательный счёт. Проведите первую неделю в режиме учёта — и посмотрите на результат.

Image Credit: Money-Savings/Wikimedia, Gaertringen/Pixabay

Похожие материалы

RDP: полный гид по настройке и безопасности

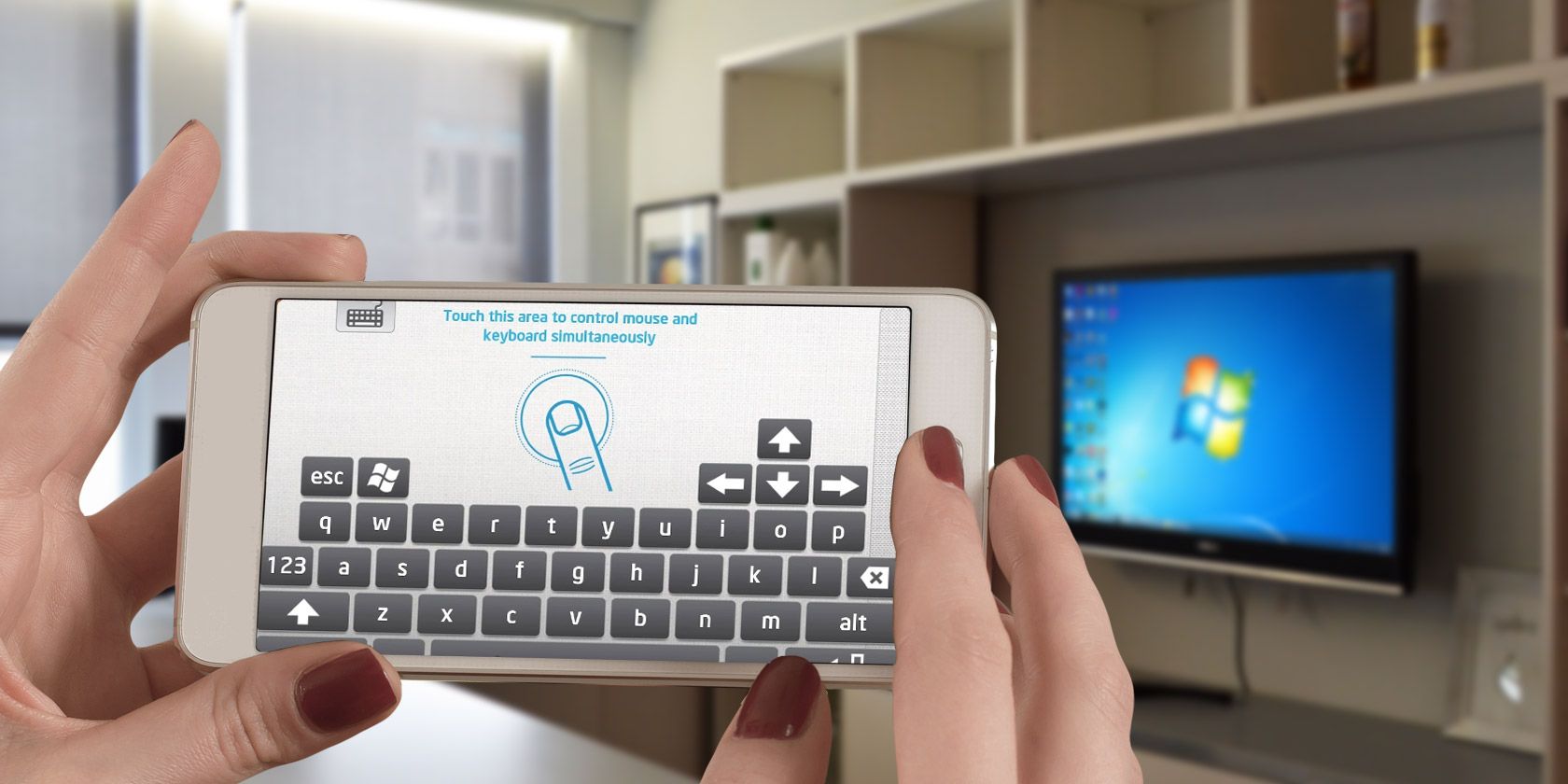

Android как клавиатура и трекпад для Windows

Советы и приёмы для работы с PDF

Calibration в Lightroom Classic: как и когда использовать

Отключить Siri Suggestions на iPhone