Guia de Opções para Iniciantes: Estratégias e Riscos

Por que este guia

Este artigo explica, em linguagem direta, como um trader iniciante pode montar estratégias de opções com segurança. Inclui modelos mentais, listas de verificação por nível, um mini‑procedimento passo a passo e uma matriz de risco para ajudar na tomada de decisões.

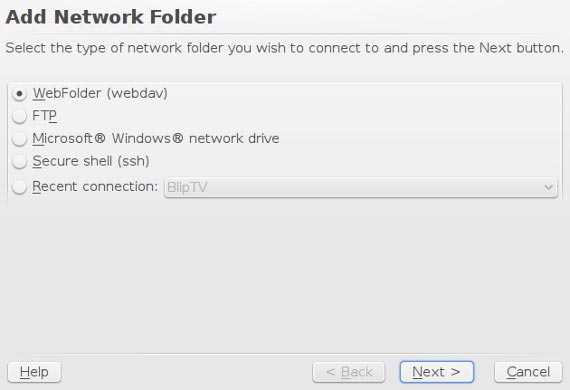

1. Escolha da corretora e da plataforma

A escolha da corretora é um dos primeiros fatores que impactam seu progresso. Procure:

- Interface intuitiva e recursos educacionais.

- Simulador (conta demo) para praticar sem risco real.

- Estrutura de taxas competitiva e transparência nas comissões.

- Ferramentas de análise e construtor de estratégias.

Importante: Teste sempre a plataforma em modo demo antes de transferir capital real.

2. Defina objetivos de negociação e sua tolerância a risco

Responda claramente:

- Você busca ganhos de curto prazo (day trading) ou exposição estratégica de longo prazo?

- Qual percentual do seu capital total você está disposto a arriscar em opções?

- Você prefere renda recorrente (vender opções) ou proteção (comprar opções)?

Ter objetivos claros orienta a seleção de estratégias alinhadas ao seu perfil.

3. Entenda as estratégias básicas (com quando usar cada uma)

Abaixo, estratégias simples e quando elas fazem sentido:

Covered Call — venda de calls sobre ações que você possui. Boa para gerar renda em posições de longo prazo quando espera-se pouca alta de preço.

Protective Put — compra de puts para proteger uma posição acionária contra queda. Útil quando deseja proteção temporária sem vender o ativo.

Straddle — compra simultânea de call e put com mesmo strike e vencimento. Indicado quando espera-se grande volatilidade, mas sem direção definida.

Credit Spread — venda de uma opção e compra de outra com strike diferente para limitar risco. Serve quando você tem uma visão direcional moderada e quer reduzir custo.

Quando falham: estratégias como straddle exigem movimentos de preço suficientemente grandes para cobrir o custo das duas opções; se o ativo ficar estável, você perde o prêmio.

4. Use um construtor de estratégias

Ferramentas chamadas “construtores de estratégias” (strategy builders) ajudam a montar combinações, estimar ganhos/perdas e simular cenários. Ao usar um construtor:

- Defina horizonte de tempo e volatilidade implícita.

- Compare payoff em diferentes cenários (alta, baixa, lateral).

- Verifique margem requerida e impacto de custos e taxas.

5. Gestão de risco — princípios práticos

A gestão de risco é essencial. Regras práticas:

- Nunca arrisque capital que você não pode perder.

- Limite exposição por trade (por exemplo, uma pequena % do portfólio).

- Use ordens de stop e limites de perda psicológica.

- Diversifique strikes, vencimentos e ativos subjacentes.

Nota: opções têm risco de decaimento temporal; planeje o ponto de saída.

6. Prática: como treinar sem arriscar dinheiro real

- Abra conta demo e simule 30–50 operações com diferentes estratégias.

- Avalie o impacto da volatilidade e do tempo até vencimento.

- Mantenha um diário de trades com motivos de entrada/saída e lições aprendidas.

Mini‑metodologia: passo a passo para montar uma operação

- Defina objetivo (proteção, renda, especulação).

- Escolha o ativo subjacente e horizonte temporal.

- Selecione a estratégia adequada ao objetivo.

- Use o construtor para simular payoff e margens.

- Determine tamanho da posição e limite de perda.

- Execute em conta demo; ajuste antes de ir para real.

- Revise o resultado e registre lições.

Modelos mentais úteis

- Risco ≠ Recompensa: maior potencial de ganho geralmente traz maior risco; alinhe com sua tolerância.

- Probabilidade sobre precisão: foque em operações com probabilidade favorável em vez de tentar prever a direção exata do mercado.

- Decaimento do tempo (theta): opções longas perdem valor com o tempo; opções vendidas ganham com o tempo se o mercado ficar estável.

Checklist por nível

Novato:

- Abrir conta demo e completar 10 operações de cada estratégia básica.

- Não operar alavancado.

- Usar somente uma pequena fração do capital por trade.

Intermediário:

- Combinar spreads para limitar risco.

- Gerenciar várias posições com vencimentos escalonados.

- Monitorar volatilidade implícita e ajustar posições.

Matriz de risco e mitigação

| Risco | Probabilidade | Impacto | Mitigação |

|---|---|---|---|

| Perda total do prêmio | Médio | Médio | Limitar posição, usar spreads para reduzir custo |

| Movimento adverso rápido | Alto | Alto | Stops, proteção com opções opostas |

| Erro operacional | Baixo | Alto | Simular em demo, revisar ordens antes de enviar |

| Risco de contraparte/margem | Baixo | Alto | Escolher corretora confiável, entender requisitos de margem |

Quando NÃO usar opções

- Você não tem tempo para monitorar posições intradiárias.

- Você ainda não domina conceitos básicos (vega, theta, delta).

- Você depende de liquidez imediata e não entende spreads de bid/ask.

Glossário rápido (uma linha cada)

- Call: opção que dá direito de comprar o ativo a um preço definido.

- Put: opção que dá direito de vender o ativo a um preço definido.

- Strike: preço de exercício da opção.

- Vencimento: data em que a opção expira.

- Volatilidade implícita: expectativa do mercado sobre os movimentos futuros do ativo.

Exemplo de playbook para abrir uma operação de proteção

- Identificar ativo com posição longa que precisa de proteção.

- Escolher put com vencimento que cubra o período de risco.

- Calcular custo do prêmio e limite de perda aceitável.

- Comprar put(s) em conta demo; documentar razão e ponto de saída.

- Se o preço cair e proteção funcionar, avaliar venda do put antes do vencimento para recuperar parte do prêmio.

Erros comuns e como evitá‑los

- Falta de planejamento de saída — sempre tenha critérios claros de realização de lucro/perda.

- Ignorar custos e taxas — inclua comissões e impacto do spread no cálculo de retorno.

- Excesso de alavancagem — limita resultados positivos e amplia perdas.

Resumo e próximos passos

Negociar opções pode ser valioso para diversificação e proteção, mas exige disciplina, estudo e prática. Comece devagar: escolha uma corretora com demo, aprenda estratégias básicas, pratique e adote regras de gestão de risco. À medida que ganhar experiência, evolua para estratégias mais avançadas, sempre documentando lições aprendidas.

Principais leituras sugeridas: materiais educacionais da sua corretora, glossários de opções e simulações regulares.

Importante: este guia é educativo e não constitui recomendação financeira personalizada. Avalie seu perfil e, se necessário, consulte um especialista antes de arriscar capital.

Materiais semelhantes

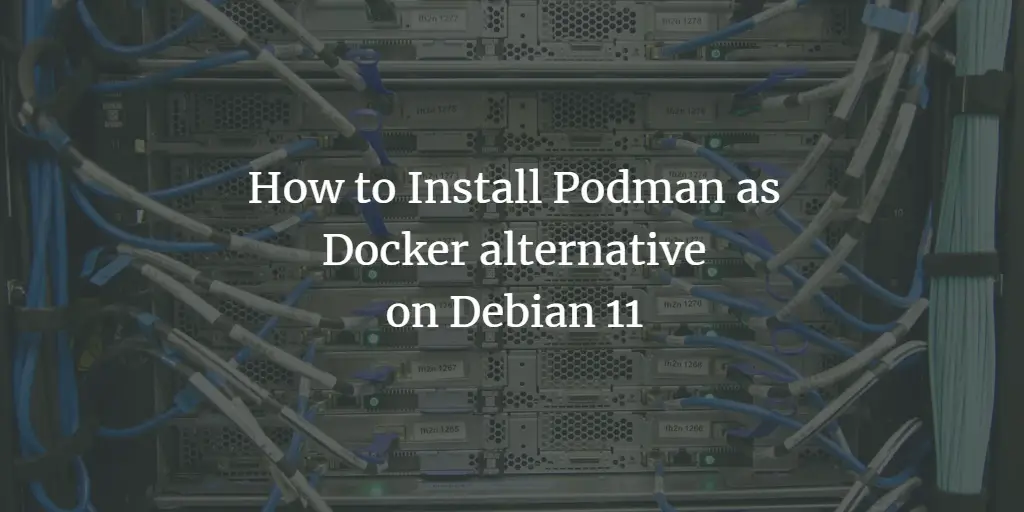

Instalar e usar Podman no Debian 11

Apt‑pinning no Debian: guia prático

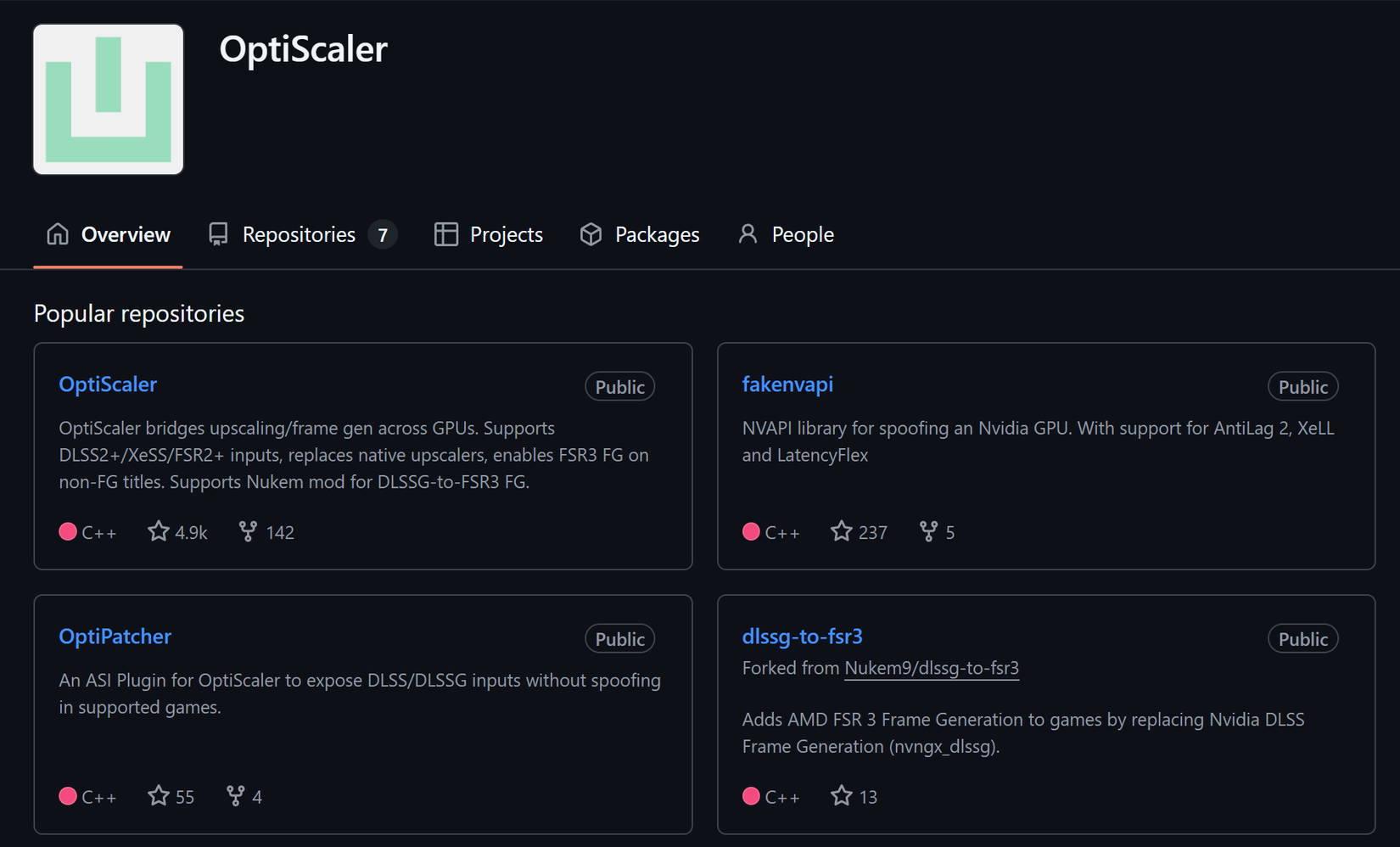

Injete FSR 4 com OptiScaler em qualquer jogo

DansGuardian e Squid com NTLM no Debian Etch

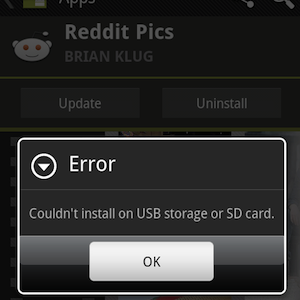

Corrigir erro de instalação no Android