Arbitraje cripto: guía completa de bots, riesgos y tácticas

La esfera dinámica y a menudo turbulenta de las criptomonedas se caracteriza por movimientos de precio rápidos y agudos; el valor de los activos digitales puede cambiar en cuestión de segundos. Este mercado global recibe a operadores a cualquier hora y desde cualquier lugar, lo que genera un abanico de estrategias: desde holdear a largo plazo hasta explotar las ineficiencias del mercado en tiempo real.

Una de las formas de obtener beneficio es el arbitraje cripto: comprar un activo en un exchange donde está más barato y venderlo en otro donde cotiza más caro, aprovechando la discrepancia de precios.

A medida que el mercado se hace más eficiente, estas diferencias de precio suelen cerrarse con rapidez. Sin embargo, los traders provistos de las herramientas y estrategias adecuadas aún pueden encontrar oportunidades rentables.

En este artículo profundizaremos en qué es el arbitraje, qué tipos existen y cómo los bots pueden ayudar a maximizar beneficios y a minimizar riesgos.

Qué es el arbitraje cripto

El arbitraje cripto es una estrategia que explota las diferencias de precio de un mismo activo en distintos mercados o exchanges. Debido a variaciones en oferta y demanda, liquidez o velocidad de los sistemas, el precio de una criptomoneda puede variar entre plataformas.

Cómo funciona, de forma básica:

- Identificación de discrepancias de precio: detectar una criptomoneda cotizando a diferentes precios en varios exchanges.

- Evaluación de costes: comprobar comisiones de trading, comisiones de retirada y tiempos de transferencia para asegurarse de que la oportunidad es rentable.

- Ejecución simultánea: comprar en el exchange con precio más bajo y vender en el que tiene precio más alto.

- Beneficio: la diferencia entre venta y compra, menos comisiones y costos de transferencia, es el beneficio bruto.

Definición rápida de término técnico: Liquidez — capacidad de un mercado para absorber órdenes sin causar grandes cambios de precio.

Tipos principales de arbitraje

Simple: comprar y vender la misma criptomoneda inmediatamente en dos exchanges diferentes.

Arbitraje triangular: aprovechar diferencias entre tres pares/cotizaciones, típicamente en el mismo exchange o entre exchanges. Ejemplo: pasar de USD a BTC, de BTC a ETH y de ETH a USD para capturar una discrepancia relativa.

Arbitraje de convergencia (long/short): comprar en un mercado y simultáneamente tomar una posición corta en otro, esperando que los precios converjan.

Arbitraje estadístico y cross-border (geográfico): variantes avanzadas que usan modelos estadísticos o diferencias entre mercados regionales.

Ejemplo numérico ilustrativo (hipotético)

Supongamos:

- Precio BTC en Exchange A = 30.000 USD

- Precio BTC en Exchange B = 30.300 USD

- Comisiones de trading promedio = 0,1% por orden

- Comisión de retirada (si corresponde) y tiempo de transferencia que puede generar deslizamiento

Operación:

- Comprar 0,5 BTC en A a 30.000 = 15.000 USD.

- Vender 0,5 BTC en B a 30.300 = 15.150 USD.

- Coste de trading aproximado: 15.000 0,001 + 15.150 0,001 = 15 + 15.15 = 30.15 USD.

Beneficio bruto = 150 USD. Beneficio neto ≈ 150 - 30.15 = 119.85 USD, menos cualquier comisión de retirada o coste de transferencia. Este cálculo es solo ilustrativo; en la práctica hay que sumar slippage y riesgos operacionales.

Nota importante: siempre modela escenarios conservadores y contempla que el spread puede cerrarse antes de completar la operación.

¿Es legal el arbitraje cripto?

El arbitraje en sí es generalmente legal: es una práctica financiera histórica que contribuye a la eficiencia del mercado al reducir discrepancias de precio. No obstante, la legalidad y las obligaciones de cumplimiento varían según la jurisdicción y las políticas del exchange.

Factores a considerar:

- Jurisdicción: las leyes sobre criptomonedas varían entre países; algunas regulaciones limitan tipos de operaciones o exigen registros.

- Términos de servicio del exchange: algunos exchanges imponen restricciones sobre ciertas prácticas o movimientos rápidos de fondos.

- Fiscalidad: las ganancias por arbitraje suelen ser imponibles; es responsabilidad del operador declarar sus ingresos según la normativa aplicable.

- AML/KYC: muchos exchanges requieren verificación de identidad y monitorean transacciones inusuales.

- Manipulación de mercado: el arbitraje es legal siempre que no esté vinculado a prácticas manipulativas (por ejemplo, difundir información falsa para mover precios).

Consejo: ante dudas sobre cumplimiento, consulte con un asesor legal especializado en criptomonedas y riesgos financieros.

¿Es rentable el arbitraje cripto?

Puede serlo, pero depende de múltiples factores:

- Tamaño del spread: debe ser suficiente para cubrir las comisiones y dejar beneficio.

- Comisiones y costos de transferencia: trading, retirada, gas (en redes como Ethereum), conversión fiat/cripto.

- Velocidad de ejecución: la latencia en el envío y confirmación de órdenes puede cerrar oportunidades.

- Liquidez: si no hay suficiente profundidad de mercado, la orden puede sufrir slippage.

- Competencia: muchos bots compiten por los mismos spreads.

- Cumplimiento y costos regulatorios: KYC, verificación y coste de mantener cuentas en varios exchanges.

En la práctica los operadores más exitosos automatizan procesos, monitorean constantemente y segmentan capital entre exchanges para reducir tiempos de transferencia. También diversifican estrategias (p. ej. triangular + simple) para ampliar la cantidad de oportunidades.

Qué es un bot de arbitraje cripto

Un bot de arbitraje es un programa especializado que identifica y ejecuta oportunidades de arbitraje automáticamente. Las capacidades típicas incluyen:

- Monitorización continua de precios en múltiples exchanges.

- Detección automática de spreads que cubran costes.

- Ejecución de órdenes en milisegundos según reglas configuradas.

- Gestión de riesgos: límites, stop-loss, límites por exchange.

- Reportes y logs de auditoría.

Componentes arquitectónicos comunes:

- Módulo de recopilación de datos (price feed): consume APIs públicas y privadas de exchanges.

- Motor de detección: compara precios, calcula spread neto después de tarifas.

- Orquestador de órdenes: envía órdenes de compra/venta simultáneas.

- Gestor de capital: controla saldos en cada exchange, decide cuándo transferir fondos.

- Módulo de cumplimiento y logs: registra actividad y genera reportes para auditoría.

Ventajas de usar bots:

- Velocidad superior a la humana.

- Operación 24/7 sin fatiga emocional.

- Capacidad para monitorizar docenas de mercados a la vez.

Desafíos técnicos y operativos:

- Necesidad de conocimientos técnicos para configurar y mantener.

- Riesgo de bugs o fallos de seguridad.

- Costes iniciales y de suscripción a plataformas.

Características clave a buscar en un bot

- Seguridad y manejo de API keys: que use claves con permisos mínimos y permita rotación.

- Latencia y ejecución: tiempos de respuesta bajos y ejecución fiable.

- Compatibilidad con exchanges objetivo.

- Registros y alertas claros.

- Opciones de simulación (paper trading) y modos de prueba.

¿Cuál es el mejor bot de arbitraje cripto?

No existe una única respuesta universal. Depende de necesidades: experiencia técnica, capital, exchanges objetivo y apetito de riesgo.

Bots y enfoques mencionados con frecuencia (descripción adaptada):

- ArbiSmart: servicio que ofrece soluciones de arbitraje; revisa si sus condiciones y alcance se ajustan a tus objetivos.

- Blackbird Bitcoin Arbitrage: bot de código abierto orientado a arbitraje long/short en exchanges de Bitcoin; diseñado para no transferir fondos entre exchanges, reduciendo costes de transferencia.

- Bitsgap: plataforma que soporta múltiples exchanges y ofrece estrategias predeterminadas; históricamente ha ofrecido bots de trading con distintos niveles de personalización.

Al evaluar un bot considera:

- Seguridad: ¿cómo gestiona claves y fondos?

- Reputación: reseñas, comunidad y tiempo en el mercado.

- Facilidad de uso: panel, documentación y soporte.

- Coste: modelo de precios y relación coste/beneficio.

- Compatibilidad: si soporta los exchanges y pares que pretendes usar.

Antes de confiar capital real, prueba en modo demo o con cantidades pequeñas.

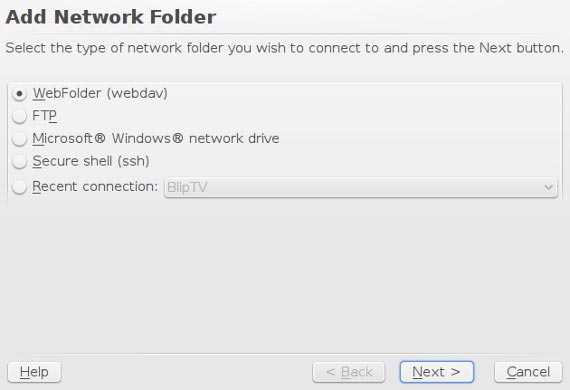

Mini-metodología: cómo montar una campaña de arbitraje con bots

- Definición de objetivo: margen objetivo por operación, capital a distribuir y tolerancia al riesgo.

- Selección de exchanges: elige exchanges con buena reputación, liquidez y compatibilidad con tu bot.

- Provisionamiento de capital: mantén saldos operativos repartidos para evitar transferencias innecesarias.

- Configuración y pruebas: configura API keys con permisos limitados; prueba en entorno de simulación.

- Monitoreo en tiempo real: establece alertas por caídas de latencia, spreads anómalos o problemas de ejecución.

- Revisión periódica: analizar desempeño, ajustar parámetros y retirar ganancias.

Requisito de aceptación (criterios de salida al producir impacto real):

- El bot debe identificar y ejecutar oportunidades con un ratio de éxito histórico positivo en simulación.

- El beneficio neto promedio por operación (después de comisiones) debe cumplir el umbral definido en el objetivo.

- Logs y métricas (latencia, órdenes fallidas) deben estar dentro de límites aceptables definidos previamente.

Matriz de riesgos y mitigaciones

| Riesgo | Probabilidad (baja/med/alta) | Impacto (bajo/med/alto) | Mitigación práctica |

|---|---|---|---|

| Fallo de ejecución / latencia | Media | Alto | Ejecutar pruebas de latencia, usar servidores cercanos (colocation), monitorización y fallback a exchanges alternativos |

| Vulneración de API keys | Baja-Media | Alto | Usar API keys con permisos mínimos, rotación periódica, almacenar claves en cofres seguros, 2FA |

| Liquidez insuficiente / slippage | Media | Medio | Analizar profundidad de libro de órdenes antes de operar, limitar tamaño de orden, hacer operaciones por tramos |

| Costes inesperados (retiros, gas) | Media | Medio | Incluir buffers en el cálculo de profit, preferir spreads mayores y stablecoins para reducir conversiones |

| Cumplimiento / bloqueo de cuentas | Baja-Media | Alto | Mantener KYC actualizado, cumplir TOS de exchanges, documentar actividad y consultas legales |

| Bugs en la lógica del bot | Baja-Media | Alto | Revisiones de código, entornos de staging, pruebas unitarias e integración, despliegue gradual |

Notas: la probabilidad e impacto son cualitativos; ajusta la matriz según tu contexto y experiencia.

Checklist por rol

Trader:

- Definir objetivos de margen y riesgo.

- Seleccionar exchanges y pares prioritarios.

- Mantener registro de operaciones y P&L.

- Revisar performance del bot y ajustar parámetros.

Desarrollador/DevOps:

- Asegurar latencia baja y alta disponibilidad.

- Implementar pruebas automatizadas y CI/CD.

- Asegurar almacenamiento seguro de credenciales.

- Instrumentación para observabilidad (logs, métricas, alertas).

Compliance/Legal:

- Revisar términos de servicio de exchanges.

- Mantener documentación de KYC/AML.

- Asesorar sobre reporte fiscal y apertura de cuentas.

Operaciones:

- Gestionar separaciones de capital por exchange.

- Programar retiradas periódicas y liquidez operativa.

- Coordinar respuestas a incidentes (fallos, bloqueos).

Cuando el arbitraje falla: casos y contraejemplos

- Spread desaparece antes de completar transferencias: cuando dependes de mover fondos entre exchanges en cadena, la oportunidad puede evaporarse.

- Altos costes de retirada o gas: un spread atractivo puede volverse negativo una vez aplicadas comisiones elevadas de retirada o costes de red.

- Exchanges con depósitos/retiradas lentos: transferencias que tardan varios minutos u horas son inviables para arbitraje de alta frecuencia.

- Bloqueos o límites en cuentas: si un exchange impone límites de retiro por KYC adicional, no podrás ejecutar tu estrategia.

Estrategia ante fallos: prioriza mantener saldos preposicionados en exchanges clave para evitar transferencias en caliente; combina arbitraje simple y triangular para mitigar dependencias de transferencia.

Enfoques alternativos y complementarios

- Market making: ofrecer simultáneamente precios de compra y venta para capturar spread propio, requiere capital y gestión de inventario.

- Swing trading y scalping: basarse en análisis técnico y momentum para capturar movimientos locales.

- Arbitraje DeFi: aprovechar discrepancias entre AMM (por ejemplo, Uniswap) y exchanges centralizados; en DeFi hay que tener en cuenta gas y riesgos de contratos inteligentes.

Cada enfoque tiene su perfil de riesgo y requisitos técnicos distintos.

Buenas prácticas operativas y de seguridad

- Segregar cuentas y usar API con permisos específicos.

- Mantener saldos dispersos para reducir necesidad de transferencias urgentes.

- Ejecutar pruebas retroactivas y paper trading antes de arriesgar capital real.

- Registrar y auditar todas las operaciones; conservar trazabilidad para cumplimiento fiscal.

- Actualizar software regularmente y revisar dependencias de terceros.

Cita de experto (genérica): “Un enfoque disciplinado, con automatización confiable y controles sólidos, suele ofrecer mejores resultados que operar por impulso.”

Heurísticas y modelo mental rápido

- Regla del 3×: no arriesgues más de 1/3 del capital disponible en un solo exchange para arbitraje simultáneo; diversifica en al menos tres exchanges si es posible.

- Buffer de comisiones: exige un spread mínimo de al menos 2–3× las comisiones agregadas antes de ejecutar.

- Tamaño por tramo: divide órdenes grandes en tramos para reducir slippage.

Pruebas, criterios de aceptación y casos de prueba

Casos de prueba básicos antes de producción:

- Detección de spread en entorno simulado con datos históricos.

- Ejecución de compra/venta simultánea en modo sandbox sin transferir fondos.

- Simulación de latencia y fallos de API para comprobar tolerancia.

- Prueba de recuperación de errores: reinicio del bot y reintento de órdenes pendientes.

Criterios de aceptación:

- Ratio de operaciones exitosas en simulación ≥ objetivo definido.

- Latencia de órdenes dentro de límite acordado.

- Manejo seguro de credenciales comprobado.

Migración y compatibilidad

Si migras una estrategia o bot entre exchanges o entornos:

- Verifica diferencias en pares (símbolos), límites mínimos de orden y formats de API.

- Prueba con pequeñas cantidades antes de aumentar tamaño.

- Documenta pasos de rollback (por ejemplo, detener el bot y revertir órdenes abiertas).

Glosario breve (una línea por término)

- Spread: diferencia entre el precio de venta y compra de un activo.

- Slippage: variación del precio entre el momento de enviar la orden y su ejecución.

- KYC: Know Your Customer, proceso de verificación de identidad.

- AML: Anti-Money Laundering, medidas contra el blanqueo de capitales.

- Liquidez: facilidad para comprar/vender sin mover mucho el precio.

Plantilla rápida: checklist de despliegue a producción

- Entorno de prueba con datos históricos completado.

- Pruebas de integración con APIs de exchanges realizadas.

- Credenciales almacenadas de forma segura.

- Alertas y dashboards configurados.

- Procedimiento de rollback documentado.

- Plan de contingencia ante bloqueo de cuenta o caída de exchange.

Pausa para el cumplimiento fiscal

Lleva registros claros y exportables de P&L; los países suelen requerir documentación detallada de operaciones con cripto para declarar impuestos. Consulta a un asesor fiscal especialista en activos digitales.

Versión corta para anunciar internamente (100–200 palabras)

Lanzaremos un programa piloto de arbitraje cripto usando bots en los próximos 60 días. Objetivo: validar estrategias de arbitraje simple y triangular con capital limitado para medir rentabilidad neta después de comisiones. Fase 1: pruebas en entorno simulado; Fase 2: despliegue con capital escalado progresivamente; Fase 3: evaluación y revisión. Controlaremos latencia, slippage y cumplimiento KYC/AML. Se requiere aprobación de seguridad y legal antes de producción.

Sugerencias para la vista social (Open Graph)

OG title: Arbitraje cripto: bots y tácticas para capturar spreads OG descripción: Guía práctica sobre arbitraje cripto, tipos de estrategias, cómo elegir bots y gestionar riesgos.

Conclusión

El arbitraje cripto puede ser una estrategia rentable si se aborda con disciplina, automatización y controles adecuados. Requiere un análisis detallado de costes, latencia y riesgo operacional. Los bots son herramientas potentes, pero no sustituyen una buena gobernanza: pruebas rigurosas, seguridad de credenciales, cumplimiento normativo y monitoreo constante son imprescindibles. Empieza con simulaciones, divide el capital y documenta todo para escalar de forma segura.

Resumen rápido:

- El arbitraje explota discrepancias de precio entre mercados.

- Los bots maximizan la velocidad pero exigen controles técnicos.

- Considera comisiones, liquidez, latencia y cumplimiento.

- Prueba en entornos simulados antes de producción.

Fin del artículo.

Materiales similares

Podman en Debian 11: instalación y uso

Apt-pinning en Debian: guía práctica

OptiScaler: inyectar FSR 4 en casi cualquier juego

Dansguardian + Squid NTLM en Debian Etch

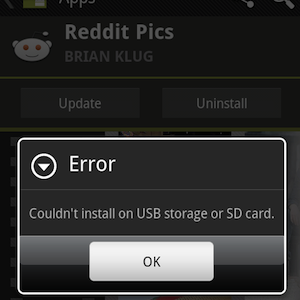

Arreglar error de instalación Android en SD